※当サイトはアフィリエイトプログラムを導入しており、当サイト経由による外部サイトでの購入や会員登録の成約などから当サイトが収益化を行うことがあります。詳細はプライバシーポリシーをご確認ください。

今年の12月に児童福祉施設に寄付するため、1月から住信SBIネット銀行にプールしてあった6万円。

「1年も『死んだお金』にしておくのもなぁ」

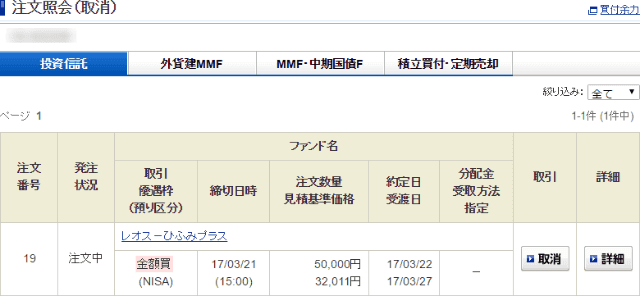

と、心に引っかかっていたので、「ひふみプラス」(SBI証券のNISA口座)にぶっこみました。

© SBI証券

※残り1万円は、来月のNISA積立と一緒に入れる予定。

ひふみプラスの成績によっては、これがマイナスになる可能性ももちろんあります。

が、「社会に貢献する会社」に投資して、より良い社会を作ろうとしてくれているのが、ひふみシリーズを運用しているレオスキャピタルワークスの理念。

それならば「お金を死蔵させているよりもずっと良い」、と判断した次第です。

小規模共済用の月7万円も、引き落としまでは死蔵

小規模企業共済は、今年の9月に1年前納分が引き落とされます。

月7万円(積立て限度額)× 12か月 = 84万円。

この金額が一度引き落とされるのは、心理的になんかキビシイ。というわけで、毎月7万円を引き落とし口座にプール中。

・・・。

が、これもよく考えたら、引き落とされるまでは「死んだお金」。

引き落とし口座の銀行は地方銀行です。

目減りするのもなんだから、定期預金もありか?とも思いましたが、金利は年利0.01%。7万円は、1年で7円にしかなりません。定期預金の設定の手間賃にすらならない。

引き落とし前まではリスク資産として運用していたほうがいいのか?

寄付金(6万円の予定)と違い、金額が金額(84万円)なだけに、リスクにした後に大きく目減りすると痛い。

どうしたものか。

良く考えたら国民年金も・・・

国民年金も2年前納なので、毎月1.8万円を引き落とし口座にプールしてます。

小規模企業共済と合わせたら、毎月のプール金は約9万円。

死蔵のままでいいのか。それとも、毎月堅実に積立てしている気分でいればいいのか。

こういう優柔不断なところが、経営者(一人社員だけど)としてまだまだ甘いです。