※当サイトはアフィリエイトプログラムを導入しており、当サイト経由による外部サイトでの購入や会員登録の成約などから当サイトが収益化を行うことがあります。詳細はプライバシーポリシーをご確認ください。

12月の経理処理も完了したこともあり、いよいよ「確定申告書作成コーナー」で確定申告の準備中。

そこでふと、「開業費って今まで放置してたけど、これにも税金かかるよな・・・」と気付きました。

私は2012年1月に小売業で開業しましたが、その際開業費として約13万円使っておりました。自宅開業なので、サンプル代や広告費などがメイン。

これまでは放置を決め込んでいたものの、今年は所得税もそこそこ発生しそうなので、繰延資産を一括で償却することにしました。

開業費はいつでも償却可!

一応ググってみると、国税庁のQ&Aで、「開業費はいつでもいくらでも償却可(私の理解が正しければ)」と書いてありました。

償却期間経過後における開業費の任意償却

任意償却が可能な繰延資産の未償却残高はいつでも償却費として必要経費に算入することができます。

繰延資産(開業費)の償却費の計算については、60か月の均等償却又は任意償却のいずれかの方法によることとされています(所得税法施行令第137条第1項第1号、第3項)。

任意償却は、繰延資産の額の範囲内の金額を償却費として認めるもので、その下限が設けられていないことから、支出の年に全額償却してもよく、まったく償却しなくてもよいと解されます。

また、繰延資産となる費用を支出した後60か月を経過した場合に償却費を必要経費に算入できないとする特段の規定はないことから、繰延資産の未償却残高はいつでも償却費として必要経費に算入することができます。

開業費の場合、通常の固定資産の減価償却よりもかなりゆるいですね。

持ち越してもいいですが、今後も稼ぎ続けられるのか不明ですし、今回全額償却してしまいます。

経費の欄に「繰延資産償却」と記入

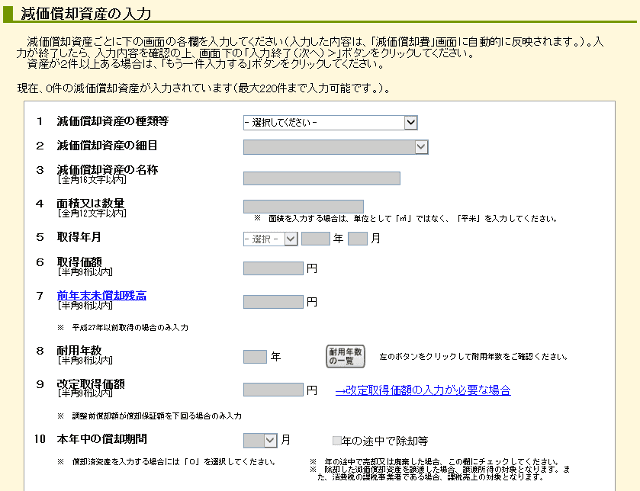

確定申告書作成画面で、「減価償却費」の欄に入力しようとしたら、「耐用年数」やら何やら、開業費と結び付けられない必須項目があったので却下。

© 国税庁

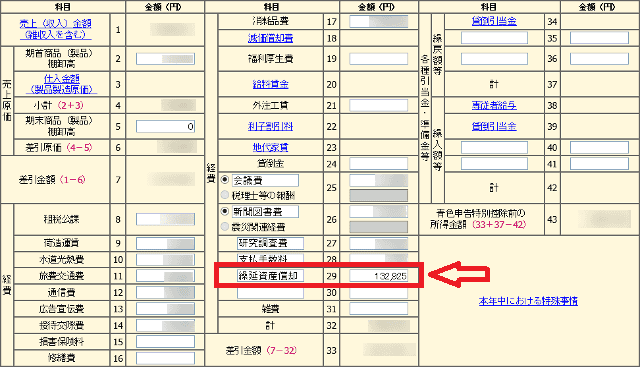

通常の経費の欄に「繰延資産償却」と追記して入力しました。

© 国税庁

これで合ってるのかわかりませんが、税務署的には「零細個人事業主のみみっちい償却」なので、大きく間違っていなければいいんじゃないかなと。

まとめ:在庫や繰延資産には税金がかかる!

11月に不良在庫をハードオフで処分しましたが、今回の繰延資産の償却で、合計20万円超を売り上げから減らすことができました。所得税率5%なら1万円、10%なら2万円の節税です。これは大きい。

ぼちぼち利益が出てきた独立数年目のみなさま、開業費を諸客して節税しましょう!